量化入门 | 两个简单的选股小策略

今天用量化工具回测了两个极其简单的选股策略,年化收益竟然高达20%。

虽然是回测的数据,不能保证未来一定有效,但还是和大家分享分享。

哪两个呢?

01 低市盈率策略

看到这你估计得骂街了,怎么又是PE这个指标,老是提烦不烦?

管用,我也没办法啊。

市盈率就是市值/净利润,即在静态的情况下投资回本的时间。

市盈率绝对不是说越低就越好,因为企业盈利是动态的,很多人喜欢追求高市盈率股票是因为大众预期这只股票未来业绩会大涨,那么市盈率后续就会降下来。

举个例子:

小明今年净利润是一百万,大家认为未来几年小明净利润可以涨到五百万,按照未来的十倍市盈率算,就是五千万估值,但如果从当前一百万的净利润算,小明市盈率就高达五十倍,这时我们不能说小明被高估了,关键得看后续小明给不给力。

再说小李,小李今年净利润也是一百万,但大家觉得小李没啥抱负,认为未来的净利润也就这样了,所以就按现在十倍的市盈率给小李估值一千万,只有小明的1/5。

本质上,市场对于小李和小明是公平的,都是预测其未来利润能给投资人带来多少回报率。

然而市场经验似乎告诉我们,现成的价值往往比预测估值更靠谱,因为只要企业经营发展不达预期,或者受到政策影响,预测业绩就很容易破碎。

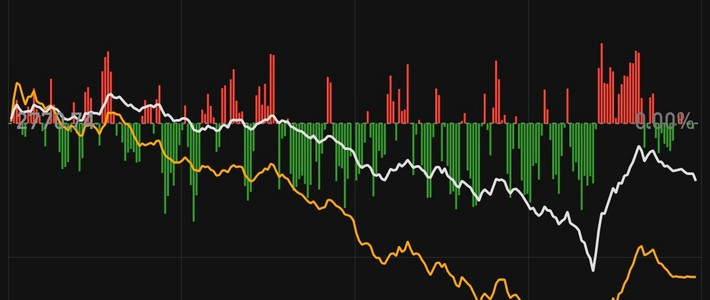

申万设计了一个A股市盈率指数,分为低市盈率指数、中市盈率指数和高市盈率指数,根据股票市盈率的大小进行分档,三个指数走出了截然不同的表现:

从1999年12月30号至今,三个指数从1000点到现在涨幅为:

低市盈率指数:7798;

中市盈率指数:2759;

高市盈率指数:871。

低市盈率指数与高市盈率指数,业绩相差近10倍。

我做了一个极简量化策略,通过筛选出A股市盈率最低的前十名股票,每周进行轮动(扣除千一的单边交易成本),测算出来的投资组合年化收益为21.77%,远远跑赢同期沪深300年化5.68%的表现。

数据来自:果仁网

低市盈率策略,其实就是巴菲特的老师格雷厄姆捡烟蒂投资法的精髓,即以超低的价格买入平庸的公司,获取一个估值修复和成长的收益。

这套方法虽然在美股市场表现不如巴菲特的选股策略,但是长期依然能带来稳定的超额收益率。

再以标普500为例:

通过采取市盈率前10%的股票组合与标普500对比,我们会发现40年来对于美股市场同样效果显著,42年时间可以获得3-5%的超额年化收益率。

来源自公众号:新全球资产配置

不过需要提醒的是,纯靠低市盈率选股可能会踏入一些陷阱,比如周期顶部的股票,或者衰退期股票等,能自己筛选一遍表现还会更好。

目前以低市盈率为增强策略的基金主要有三只,富国国信中证价值ETF(512040)、神奇公式中邮价值回报A(006255)、华宝沪港深价值基金(501310)。

每只基金的策略稍微有不同,受限于篇幅就不详细展开了。

02 高股息率策略

股息率等于上市公司一年总派发的股息/市值,打个比方,一家上市公司市值1个亿,年利润1000万,其中500万用于分红,那么股息率就是5%。

虽然咱大A股向来不喜欢派息,但并不代表股息率这个指标没用,相反,A股由于面临财务造假、数据注水的问题,所以能真正掏出银子分红的上市公司往往财务状况更好。

以大A股为例:

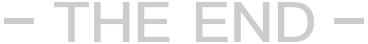

我筛选出A股股息率排名前十的股票不断进行换仓,测算出来的投资组合年化收益为18.76%,远远跑赢5.68%的沪深300表现,略逊于低市盈率组合的年化21.77%。

数据来自:果仁网

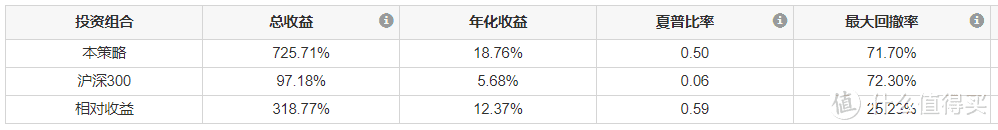

如果再加一个“股息率必须大于5%,否则不买入”的条件,投资组合的年化收益率甚至可以增加到年化23.12%。

数据来自:果仁网

高股息策略不仅仅对于A股有超额收益,对美股同样有效。

《投资者的未来》中作者西格尔将标普 500 指数成分股每年末按照股息率分为五组,分别计算下一年的收益,次年末重新分组,在考虑股利再投资的情况下, 1957-2003 年间高股息率组合(股息率前 20% )年化收益率为 14.27% ,远高于低股息组合(股息率后 20% ) 9.50% 。

目前以高股息率为增强策略的指数有不少,咱投资的中证红利、上证红利指数基金其实就是采用股息率加权的高股息策略指数。

除了上证红利、中证红利之外,高股息策略还有标普红利机会、红利低波、消费红利等指数,选择空间very广阔~

03 失效的ROE

令我比较好奇的是,ROE选股其实并不是一个给力的增强策略。

我们都知道ROE就是净资产收益率,等于利润/净资产,直接反映出一家上市公司的赚钱能力,但赚钱能力强的上市公司却并没有获得超额收益。

我们选取ROE排名前10的股票进行持仓组合每周进行轮动,结果近十年化收益率为6.29%,仅略高于沪深300的5.68%。

数据来自:果仁网

而通过美股的回测也发现,ROE对于股票未来业绩的影响极为有限,这不得不让人们大跌眼镜。

不过从逻辑上分析也能理解,毕竟高ROE的企业大多难以持续,轮动高ROE有一种追涨杀跌的性质,容易在企业利润顶部的时候追入,而在低谷期卖出,所以轮动ROE前十组合获得的超额收益是非常有限的。

这里想特别说明,ROE选股虽然对于股价走势不具备前瞻性,但是一家基业长青的企业,ROE一定能保持在一个不错的数值上。

END

综上,低市盈率,高股息率的策略,不管是A股还是美股,都是有效的增强方法。

我们可以通过一些选股软件筛选出符合条件的股票,或者投资采取这类策略的“聪明”指数基金,力图获取一些超额回报。

但是历史数据仅供参考,市场风云莫测,还是得谨慎市场风格的轮动风险。

小编注:为了丰富原创内容,值得买社区与优质媒体号进行合作,引入更多优质原创内容,同时也为这些优秀的自媒体号提供展示平台。此篇文章来自于微信公众号“思哲与创富”,微信搜索“sizheyuchuangfu”。

SFnVelvia

校验提示文案

SFnVelvia

校验提示文案