十步读财 篇七十五:余额宝不行了,我们的钱该往哪里放?

前阵子有粉丝给我提建议,希望我能多写一些理财相关的内容,

感谢提议,十步准了。今天就来聊聊大家都比较关注的一个话题:

“余额宝不行了,我们的钱该往哪里放?”

余额宝怎么了

2013 年 6 月,支付宝与天弘基金合作推出余额宝,开启了互联网理财的新潮流。

只需要将自己存在支付宝或者银行卡的钱,进行简单的转存操作,轻轻松松“坐着收钱”,还能随用随取,简直不能再方便了。

更重要的是,余额宝当时的七日年化真的是非常高,一度超过6%,也由此吸引了一大批忠实客户。

爸爸妈妈这一辈较为年长的人群,则对余额宝颇有顾虑,担心其安全性:“放在里面的钱会不会某一天就蒸发了?”

实际上,余额宝属于货币基金的一种,其特点就是具较高的安全性、稳定性和高流动性。

所以一些理财新手,想要追求保本保息的同时,又觉得银行储蓄的流动性较差,余额宝确实是一个不错的选择。

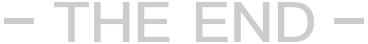

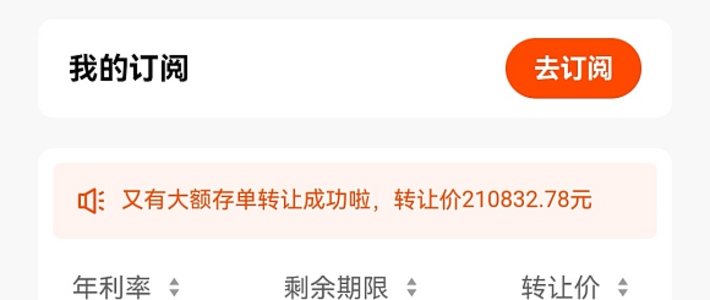

不过可惜的是,在当今经济大环境下,余额宝年化利率持续低迷,十步打开自己的余额宝,发现几乎所有产品,年化已经跌至2.4%以下,宝宝类理财产品的收益也出现集体下滑的情况。

相比几年前的年化利率,很多人早已看不上余额宝的这点儿收益,开始纷纷转向其它理财战场。

不过在资产配置的角度来看,最好留有至少一半的可支配资产投低风险理财产品,蚊子肉也是肉,货币基金总是有它无可替代的优势。

话说回来,除了余额宝,我们的钱还能放在哪些地方?

其实这个问题的实质,即个人/家庭的资产配置问题。

十步前两天在微博看到过一张图,《中国各阶级收入统计表》

表格中,月收入1.43万以下被定义为无产阶级,这部分人群的占比是88.2%,非常庞大的一个数字,所以各位也别扎心,你并不是一个人在战斗!

因此针对普遍人民群众而言,十步讲一讲大致的资产配置理念。

稳健性投资

有一小撮人,总是抱着“跑赢通胀”或是“抵消通胀”的想法,十步希望各位就此打住,毕竟这是一个伪命题,通胀跑不赢也无法抵消,我们只能尽可能降低通货膨胀的影响。

通过资产配置,对风险进行分散,在发生大幅市场波动、甚至是金融危机等极端事件的情况下,投资组合的抗跌性要远远强于集中在少数资产或个别证券的组合。

而绝大部分的人,对“钱”最基本的要求就是“保本保息”,因此即使年化再低,银行存款永远会有追随的受众;

其次长期储蓄类保险(年金险等)也是不错的选择,这类型的保险保障的作用很小,因此在人身保障配置上十步向来不推荐。但如果是为了保本、储蓄、养老等原因,长期储蓄类保险一定榜上有名。

在此十步还要唠叨一句:健康险主要的作用是覆盖未来所面对的各种风险。没有基础保障,其它都是扯淡。在人身保障没有做足之前,先别急着考虑理财这些问题,因为一场疾病,就可能让你的储蓄一夜回到解放前。最后本末倒置,人财两空。

当你有了“保命钱”,就可以移步第二关。

前两天有一个美剧特别火,中文名叫“女人为何杀夫”。十步插个题给大家安利这部剧。

剧中的著名好莱坞华裔女星,刘玉玲曾提出过一种观点叫做“F**k you money”(去你的基金)

她对这笔钱的解释是“当老板想要解雇你,或是让你去做不愿意做的事情时,你可以很有底气的甩他一脸‘F**k you’”…

在十步看来,这笔基金首先要靠“攒”。怎么攒?除了银行存款、储蓄类保险之外,还要选择收益稍高,但依旧安全稳健的方式。

国债、货币基金、银行自营的低风险理财都可以纳入考虑。

比如银行的T+0理财产品,活期理财的一种,和货币基金相比,风险稍高,但同样适合稳健型客户,流动性较好,预期收益率相较于目前的货币基金要高。不过购买门槛相对货币基金门槛也要高一些,最低也要一万元起。

到了第三关,十步想聊一聊养老的问题。

为什么突然跳到养老,因为十步发现,现在的时代主心骨90后们,对待养老的理念非常薄弱。

大部分90后更愿意享受“活在当下”,即拿到手的钱才是钱,甚至对于五险一金等概念也非常模糊。并且受“提前消费”的影响,信用卡、花呗、借呗、白条比比皆是,用未来的资金享受超前消费的乐趣,能在短期内获得快感,却在长远上对个人经济造成危害。

因此给自己存钱养老,不仅要考虑,还要提前考虑。很多人可能会说,年纪轻轻就开始存养老金,会大幅度降低目前的生活质量。

实际上,养老金不一定是一次性储蓄很大一笔钱并且好几年不敢动。

经济学中有一个名词叫“拿铁因素”,指的是日常生活中像买糖果、瓶装水、香烟、杂志、报纸,还有拿铁等不太引人注意的一些零散花费。这些看似每一项都是零散又很渺小的消费,加起来却非常庞大,如果加以储蓄将是一笔不小的数目。

如果在生活中可以合理运用“拿铁效应”,那么养老金也可以得到有效的积攒。

在这一部分,年金险仍然是不错的解决方式。唯一的要求就是选对一份好的、适合个人理财方式和养老需求的年金险。

比如市面上某款养老年金险(避免广告嫌疑十步这里隐去产品名字),支持每个月最低交费450元,换算下来,的确每月少外出吃两顿饭就可以为自己攒下一笔不错的养老金,何乐而不为呢?

风险型投资

第四关,开始有那么一些不一样了。

前三关我们对理财的追求主要都集中在安全、稳健,但假如你可以接受一定的风险,属于中立型投资者,那么指数基金定投、债券等方式更适合你。

巴菲特老人家曾经说过:“通过定期投资指数基金,一个什么都不懂的业余投资者竟然往往能够战胜大部分专业投资者。”

与指数基金属于被动型基金,与其相对的是主动基金,但后者较为复杂,对于普通投资者而言不妨主动规避它,选择投资方法更明确的指数基金,并且选择定投的方式要好于一次性买入的方式。

关于指数基金这一部分涉及的内容非常多,十步在此篇文章里就不详细讲了,今后有机会会和大家好好聊一聊。

接下来这一关,就是当你拥有一定的资本和足够强大的心脏,愿意承担众多“玩法”所带来的一切风险,那么股票、期货、创业、甚至天使投资等等,都在等着你。

风险大是一定的,投资和收入也不一定会成正比,根据上文那张《中国各阶级收入统计表》,十步认为大部分的家庭还接触不到或者并不建议接触这个部分。

此外,像房地产、书画、贵金属、古董、艺术品等等的另类投资,十步接触得不多,在此就不卖弄了。

其实关于资产配置的方案有很多,相信很多人在日常也接触过不少,像广为流传的普尔家庭资产配置,是较为标准的一种资产配置策略;

还有适合绝大多数人的“532型”:“将50%的资产投资于安全稳定的收益类产品中,包括存款、保险、国债等;将30%的资产投资于各类投资基金和各类债券中;股市、期货等高风险的投资尽量不要超过20%。”还有“433”进取型理财方式等。

不过需要注意的是,由于家庭和个人的实际情况都不一样,所有法则都不适合生搬硬套!

科学规划家庭资产,一要了解自己的风险偏好,二要了解自己的财务状况,三要了解理财产品的特点,四要根据家庭生命周期、经济周期等动态调整资产配比。

最后,资产配置是一门艺术,除了理论层面,更重要的还有实际操作部分,十步会长期学习,希望你也是~

小编注:为了丰富原创内容,值得买社区与优质媒体号进行合作,引入更多优质原创内容,同时也为这些优秀的自媒体号提供展示平台。此篇文章来自于微信公众号——“十步读财”,微信搜索“shibubaoxian”。

摸鱼上将

校验提示文案

值友7775165026

校验提示文案

给我买

校验提示文案

hcsking

校验提示文案

darkskywu52

校验提示文案

值友友值

校验提示文案

[已注销]

校验提示文案

along1231

校验提示文案

提升生活品质

校验提示文案

焚-心

校验提示文案

坚强米饭

校验提示文案

erdsb888

校验提示文案

卟一样

校验提示文案

未改花名

校验提示文案

薄暮霜岚

校验提示文案

菊花牌药丸

校验提示文案

值友5648977586

校验提示文案

小痴汉

校验提示文案

v楽哥v

校验提示文案

hzlmr

校验提示文案

布鲁惠斯

校验提示文案

abriskwind

校验提示文案

陈十八

校验提示文案

坚强米饭

校验提示文案

危险的胖次

校验提示文案

卓冶

校验提示文案

daylilyws

校验提示文案

十步读财

校验提示文案

燃梦岁月

校验提示文案

十一月的鞋帮

校验提示文案

hzlmr

校验提示文案

v楽哥v

校验提示文案

[已注销]

校验提示文案

小痴汉

校验提示文案

值友5648977586

校验提示文案

菊花牌药丸

校验提示文案

焚-心

校验提示文案

薄暮霜岚

校验提示文案

未改花名

校验提示文案

卟一样

校验提示文案