谈谈我的家庭理财观

当学生的时候,囊中羞涩,财商也基本为零,我对于理财的理解也基本上是停留在QQ空间里传播的几篇鸡汤软文而已。到现在还记得大学时候在网上发现了一篇介绍按月定存的理财帖子,惊为天人,一边傻乎乎的每个月从生活费里抠出两百块钱存个一年定期,一边还幻想着坚持XX年以后就有好大一笔钱,现在想起来觉得当时的自己还是很蠢萌蠢萌的。

工作以后,结了婚,买了房子,手里也慢慢有了些闲钱,普遍的焦虑感和愤懑感却弥漫在我们这批85后身上:为什么我买房子的时候房价这么高了?为什么能让我翻身的牛市我却没赶上?为什么轮到我们的永远只有高位接盘侠与一地鸡毛?同学老友互相之间的话题也从漂亮的女同学、地下城与勇士变成了“钱怎么才能不缩水”,“投资点啥好呢”。

确实,“你不理财 财不理你”这个观点已经深入人心,但如果静下心来稍微思考一下,“你不理财 财不理你”这句话只是表明了“理财”仅仅是“财”的必要条件,其实更为真实的结果反而是“你理了财,财离了你”,真相永远都这么残酷。所以,不要轻易的被网上的鸡汤软文给忽悠了,保持一个独立思考的能力对于理财更为重要。

上面说了那么多,想表达的就是:我们在冲动理财之前一定要建立一个正确的理财观,只有走上了正确的路,家庭的财富雪球才能越滚越大,南辕北辙那就是价值毁灭。

谈及投资理财,相信每个人的目标都离不开四个字儿“财务自由”,这是很多上班族,工薪阶层的一个终极梦想。但西谚有云“罗马不是一天建成的”,咱们老祖宗也经常说,“一口吃不成个胖子,一步也跨不到天边”。关于家庭理财,我觉得可以实行“三步走”战略:首先保障财务安全,然后解决财务问题,最后实现财务自由。简单来说就是,首先保证下限,然后才去努力提高上限。

一

大家都知道,资产总量与初始本金、收益率以及投资时间正相关,初始本金越大,年化复合收益率越高,正收益率的时间越长,资产雪球才会越滚越大。刚开始投资理财的时候,收益率和时间我们无法掌控,但初始本金却完全属于自己。所以在滚雪球之前,确保投资的本金不受损失,才是家庭理财的第一要务。就像小学数学书里经常遇见的那口水池一样,如果出水管水量一直比进水管水量大的话,那口水池永远都放不满。

关于危及本金安全的因素,在我看来,主要在两个方面:一方面是我们自身,正所谓“自作孽,不可活”。最近频繁暴雷的P2P,高利率的民间借贷,甚至追逐概念的股票炒作,都是本金自杀的表现。这其实是幸存者偏差效应和贪婪导致的侥幸心理,对于大多数人来说,这些不合常理的高收益手段或途径他们也知道不可持续,但每个人都抱着侥幸心理,自信不会做最后一个傻子,在游戏结束之前肯定能全身而退,但往往灾难就在你稍微放松了一点警惕的时候突然来临。我经常苦口婆心地劝身边的朋友不要投P2P,一点用没有,直到钱提不到帐就乖了。跟买保险一样,之前信誓旦旦无所谓,一旦身边有个啥情况,就马上到处咨询。

二是“天有不测风云,人有旦夕祸福”,各种意料不到的风险会带来家庭大额支出或现金流损失,大大消耗家庭投资理财的本金。对于这点,主要就是靠保险来转移家庭风险,免除后顾之忧。对于普通家庭来说,当因为意外或者重大疾病,造成家庭收入中断,自由现金流大幅减少甚至衰竭,并且耗费不菲的医疗费用,不得不变卖自己的资产时,家庭的投资理财也就无从说起了。特别是现在大部分普通家庭资产都沉淀在房子这类固定资产中,变现不容易,家庭流动性金融资产偏少,一旦遇到急事大事花钱的时候,往往出现被迫低价甩卖资产的行为。所以这种家庭中的“黑天鹅”是我们理财前一定要考虑到的并且应该做出一定预案予以应对。

投资理财首先要规避的就是这种不确定性,而保险这种金融产品刚好就提供了这种作用。用少量的钱,或者牺牲掉少量金钱的收益率,对冲掉或者转移大部分不可预知的风险,大大增加整个家庭未来几十年财务方面的确定性,为我们家庭财富的初始本金加上一层保护罩。当然了,如果你硬要说这些风险在我这里不可能发生,那好吧,你很幸运,但我不敢赌。

所以,在我看来,保险决定了一个家庭财富的下限。保障类保险是家庭理财体系中不可或缺的一环,也是首先要考虑的一环。在你的财富雪球还没有滚得足够大时,没有这一环的保障,我们所谓的滚雪球就像西西弗斯推石头一样,随时都有可能回到原点。

二

那什么才能提高家庭财富的上限呢?财富是一个比较虚的概念,它总是通过一些载体来表现出来,就是我们经常说的资产。

资产形式多样,内容丰富,在股神巴菲特的眼中,资产主要分为三类:

第一类就是现金等价物资产,包括现金(存款)、货币基金(大家熟知的余额宝就是货币基金)、债券(国债、企债)等。但巴神却认为它们是表面安全,事实上最危险的资产之一。原因是因为法定货币时代,现金等价物类资产购买力确定会不断缩水,随着时间的增加,只是缩水多少的问题;

第二类就是非生产性资产,包括黄金、古董、艺术品、红木家具、普洱茶、茅台酒等。这类资产本身并不能产生任何收益,只能通过不断出现的接盘侠来抬高价格,推动价格的上涨。更偏激一点的说法,对于这类资产,更像是披着各色外衣的庞氏骗局,依靠后来者的本金给前面的参与者兑现利润,一旦后续的资金减少,资产价格往往一落千丈。如果把财务自由的希望寄托在有出价更高的接盘侠出现这件事上,往往我们自己就是那个最后的接盘侠。这类资产一般是已经财务自由的人进行的一些出于爱好或分散的资产配置,而不是为了财务自由的目标去投资它,不要本末倒置了。

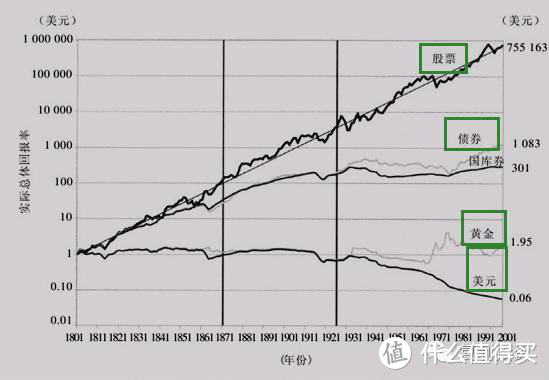

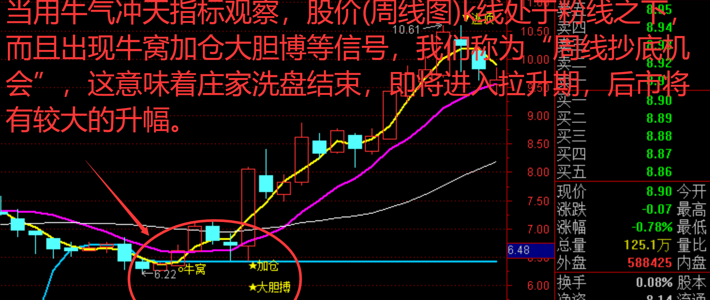

第三类就是生产性资产,包括优质企业股权、房产、土地等。毫无疑问,投资有生产力的资产,长期收益将轻松超越货币资产和非生产性资产。不用什么专业的理论依据,翔实的数据支持,用常识我们也能明白,这么多年来,身边不乏一些通过主动或被动配置房产使得家庭资产不断增值的,类似于万科刘元生通过投资股市,长期持有优质企业股权实现财务自由的,有每年通过房租或者股票分红就过上了逍遥日子的,有通过价值投资实现财务自由的,可却很少听到有谁靠囤积黄金,囤积茅台酒,倒腾古董获得财务自由。有些人不信,说你这是幸存者偏差,世上能有几个刘元生,龚虹嘉,那好,我们可以来看下面这一段实证研究。

美国沃顿商学院教授杰里米 西格尔所著的《股市长线法宝》一书中就有如下这么一张经典的图片,图中列举了1802-2002年整整200年间,包括美国股票,债券,黄金,美元等5种资产在内的收益率,刚好3类资产都包括了。从图中我们能看到,1802年的1美元如果是投资股票的话,200年后增加60万倍!投资债券的话,增值1000倍左右,而投资黄金的话,勉强保本。当然了,房产的数据这里没有,但毫无疑问,是远远跑赢黄金和债券的。但现阶段,在生产性资产中究竟是配置房产还是股权,那就是见仁见智的问题了,为避免口水,也不在本文的讨论之列。

所以,投资、配置生产性的资产,能够本身带来收益的资产,才是提高家庭财富上限的方法。我一直的观点就是,我们要以无产阶级为耻,要努力摘掉无产阶级的帽子,做个有产阶级。像以前的地主老财一样,人家财商多棒,一有钱就配置(囤积)资产(田地),等到了一定的数量以后,土地带来的收成扣除雇佣费用后,管一大家子吃喝玩乐绰绰有余,妥妥的财务自由。你再想想,如果原始积累时期,老财们屯的是金子银子,屯的再多有啥用,金子能生出金子吗?老财们能天天坐家里吃喝享乐吗?

在以上的理财观念支配下,现阶段我的家庭理财规划,主要是采取“2+2”的策略:

首先配置保险作为兜底,转移大部分风险,保证出现意外情况不动用家庭投资理财的本金(这可是实现财务自由的火种啊),保证下限;

然后,慢慢积累、配置一些优秀企业股权等生产性资产作为生力军,靠着时间的复利效应催化,不断的一点点的滚大家庭财富雪球。(怎么去寻找优质企业股权,如何能够保证长期持有,不在本文的讨论范围之内);

第三,为了应对家庭日常开支,留有足以应对一年家庭开支的货币基金以备不时之需;

最后,少量配置一些实物黄金和贵金属币,作为避险应对极端情况之用。

我这个人从小危机意识就特别强,作为马上奔三的一个父亲,焦虑感和危机感一直都很重,一直以来都在思考怎么加强家庭的非工资性收入。庆幸的是,我认为我找到了并接受了这一套正确的家庭投资理财观念,并一直不断在实践中。目前,制定的短期目标是6年后,股权资产的分红能够覆盖家庭日常支出(35岁),中期目标是10年后(40岁前)股权资产分红能够达到1-2倍工资收入,到那个时候,应该可以说是解决了大部分的家庭财务问题。做好自己应该做的,剩下的都交给时间吧。

际硋

校验提示文案

czhufu

校验提示文案

际硋

校验提示文案

czhufu

校验提示文案