5款三口之家的超高性价比方案:预算5千-2万都有,就是帮你省钱!

很多人步入婚姻之后,明显地感觉压力大了,身上的责任也重了。

原来只有一个人,怎么凑活都行;现在有了家庭,多了另一半,就不能那么马虎了,不仅要买房、买车,提升生活品质,有了小宝宝后,还要为他规划未来,压力着实不小。

大白接触的很多朋友,也都是在这一情况下开始接触保险的。

那一家三口需要买哪些保险?不同预算配置什么保险?

今天,就来和大家聊一下这个问题。

内容主要分为三个方面:

三口之家,面临哪些风险?

保险产品,如何选择?

不同预算,如何投保?

一、三口之家,面临哪些风险?

凡事都要有规划,买保险也一样。

购买保险产品前,一定要先梳理家庭的风险状况,了解自身的风险点在哪儿,才能选择到合适的产品。

经常向大白咨询的三口之家,基本都是刚组建的家庭,这类家庭有如下几个特点:

男女双方一般在25-35岁,事业还处于上升期,储蓄较少

经历了结婚、买房、买车等大额支出,家庭负债大幅上升

有一个出生不久的小宝宝,营养、教育、医疗等都要花钱,经济压力较大

以一个年收入30万的家庭为例,除去各种贷款、家庭生活开销、人情往来等费用,每年的结余基本不到10万。

所以,这样的家庭面临的风险主要是两类:

一类是,疾病或意外导致的大额医疗支出的风险;

另一类是,万一经济支柱倒下,家庭收入锐减,其他成员生活无法保障的风险。

与之相对应的保险需求,总结出来有三点:

小病住院少花钱

特定大病不缺钱

自己不幸,家人生活有保障

二、保险产品,如何选择?

1、如何做到“小病住院少花钱”

这就需要医保和商业医疗险。

医保为我们提供了最基础的保障,一年几百块就能补偿相当多的医疗费用。而且医保有国家财政补贴,比商业保险的性价比高得多。

所以,无论在什么情况下,医保都是不能少的。

不过,医保保障范围略窄,自费药、进口器械等都不能报销,报销额度也有上限。

这就需要补充一份商业医疗险,比如百万医疗险,只要超过1万的免赔额,自费项目都可以报销,得了癌症每个月大几万的靶向药如果在院外指定药房购买,大部分百万医疗也都可以报销,

并且,百万保额每年也只要几百块钱,性价比可以说是相当高了。

有了医保和商业医疗险,基本就可以做到“小病住院少花钱”了。

2、如何做到“特定大病不缺钱”

重疾险,完全可以解决这个问题。

重疾险不仅能够提供治病的专项资金,还能弥补病后康复费用和收入损失,真正做到“特定大病不缺钱”。

按照当下治疗大病的费用,重疾险的保额最少要30万,预算充足的话应该做到50万。

选择重疾保障时,应该先确定保额,再灵活调整保障期限、保障项目,使保费处于合理区间。

比如,一个25岁的男性,想要购买50万的终身重疾,但因为刚参加工作,收入不高,经济压力比较大,

可以先买一份50万的定期重疾险,保费会低很多,

等收入上去了,再添加终身保障也不迟。

3、如何做到“自己不幸,家人生活有保障”

意外险和寿险,可以解决这个问题。

当不幸发生时,保险公司会一次性给付家人一笔保险金,用来维持后续生活,家庭经济支柱尤其需要配置寿险。

意外险一般不存在续保问题,一年一买就好,没必要购买长期保障,保额可以根据收入选择,建议保额做到年收入5倍以上。

普通工薪阶层买寿险,建议保定期即可,杠杆高,30岁左右男性,保至60岁或65岁,100万保额,每年保费也就1000出头,女性保费更便宜。

终身寿险更适合那些预算充足,有财富传承需求的家庭。

还有一类特殊的寿险——增额终身寿险,与一般寿险意义不同,更多的是侧重于储蓄理财、资金保值增值,作为未来子女教育、个人养老方面的用途。

至于定期寿险的保额,要根据被保人承担的家庭责任来确定

比如家庭有250万房贷,孩子抚养费用50万。

丈夫收入占整个家庭的2/3,那么他的寿险保额最好做到200万。

总的来说,

通过“医保+商业医疗保险”,可以做到“小病住院少花钱”,

通过“重大疾病保险”,可以做到“特定大病不缺钱”,

通过“意外险+寿险”,可以做到“万一不幸,家人生活有保障”。

三、不同预算,如何投保?

不同家庭的情况千差万别,收入、支出、贷款等都是会影响到方案的制定。

大白选取了四个比较有代表性的案例,制作了5款不同的方案,从一线城市到四线城市都有覆盖,大家可以按需自取。

这5款方案的核心区别在于预算,产品也结合预算做了微调,

一般来说,保险预算占年度结余的10%-20%比较合适,但也不绝对,大家可以根据自己的实际情况调整,多一点少一点都没有太大的问题。

这次方案的预算主要分为4档,分别是预算5000元、预算1万、预算2万和3万以上。

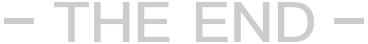

1、预算5000

小A,位于四五线城市,他28岁,妻子26岁,有一个男孩儿3岁。

家庭成员身体健康,均有社保,无房贷、车贷。

收入:丈夫10万,妻子为家庭主妇,总计10万

支出:每年支出7.5万

结余:2.5万

预算:5000左右

妻子虽然是全职家庭主妇,表面上看似没有收入,但正因为妻子放弃自己的事业,全身心照顾家庭,才能让丈夫在外安心打拼无后顾之忧,家庭主妇的经济价值也绝对不可否认,

而且,万一家庭女主人患病,对于家庭同样也会造成很大影响。

因此,给妻子的方案里,除定寿未单独配置以外,其他保障与丈夫采用同等产品计划及保额。

丈夫作为家庭收入的唯一来源,定期寿险肯定是需要考虑的,50万的保额,万一遭遇什么不幸,起码可以保证家人5~6年的生活不受影响,给家庭从阴影走出来一个缓冲期。

夫妻两人的重疾险,配置的是无忧人生2022,保至70周岁,出于预算考虑,没有附加轻/中症责任。

保障内容比较简单,只有100种重大疾病,保额30万。

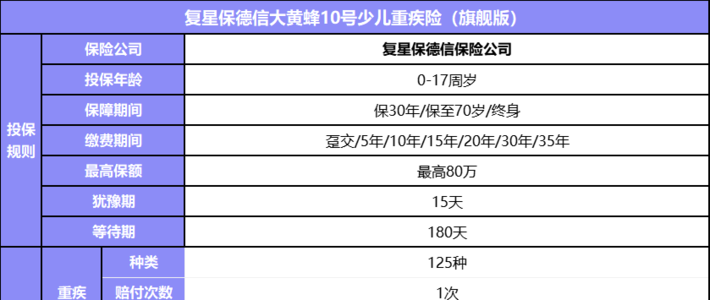

儿子的重疾险,配置了30万的慧馨安,保30年,

爸爸作为投保人,同时附加了投保人豁免责任,保单具备双豁免。

被保人:缴费期内患轻症/中症,豁免保费

投保人:缴费期内患轻症/中症/重疾/身故/全残/疾病终末期,豁免保费

可以说超高性价比,保障也相当给力!

三个人的重疾险保费都很便宜,虽然保障都有漏洞,但夫妻都还比较年轻,缓上几年,等孩子上了小学,妻子也能投入自己的事业,家庭多一份收入,可以再考虑增加一份保障更加全面的终身重疾险,提高保障范围及保额。

百万医疗险,全家三口人配置的是太平洋的医享无忧·家庭版,保费是单人分别投保的95折,同时,可以三人共享每年1万的免赔额。

保障齐全,除一般住院报销、重疾住院报销外,住院前后门急诊/门诊手术/特需门诊都有,质子重离子医疗报销、外购药报销责任也都一应俱全;

大品牌太平洋承保,服务周到,提供专家预约、专家病房、专家手术、二次诊疗、院后照护、住院垫付、视频问诊等免费的增值服务。

夫妻两人的意外险,选的是小蜜蜂2号超越版·尊享版,

意外医疗报销不限社保范围,0免赔,100%报销;

因意外导致住院,每天还能拿50万津贴;交通意外身故/伤残,在50万基础上还能有额外多赔,小保费起到大作用。

孩子的意外险,考虑到银保监规定10岁以下幼儿身故保额不得高于20万,因此选择了最基础的版本,每年保费仅68元,

除意外身故/伤残、意外医疗报销外,还提供第三者人身伤害赔偿金,也是考虑到了这个年龄的孩子更加调皮,但是保额只有1万元,聊胜于无了。

5000元的费用来配置一家三口人的保险,确实有点少,很多保障项目都不能购买。

但有保障总比什么都没有的强,而且现实中,这样的用户并不少。

大白诚心建议,一定要先有一个基本保障,后面慢慢增加都不迟,怕的是我们没有做好任何准备,遇到一些突发大病/意外,类似的案例实在太多了。

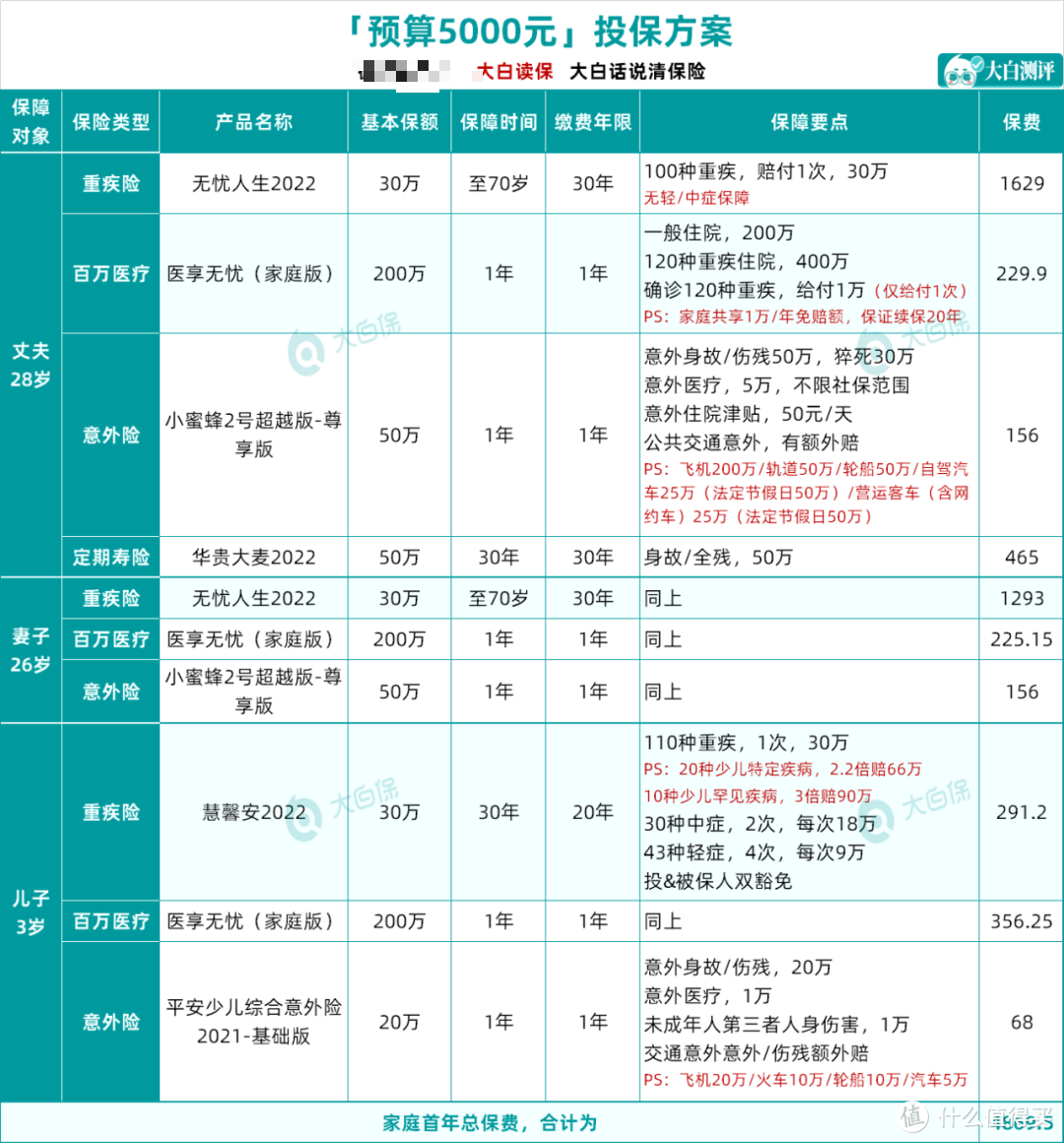

2、预算1万

小B,位于某三线城市,他30岁,妻子27岁,男孩儿3岁。

家庭成员身体健康,均有社保,有房贷、车贷等共计50万。

收入:丈夫13万,妻子7万,总计20万

支出:每年支出14万

结余:6万

预算:1万左右

1万块钱预算,基本的保障都可以有,但是,想要拥有足够的保额同时保障终身,还是有点困难,三个人的重疾险都仅保障到了70周岁。

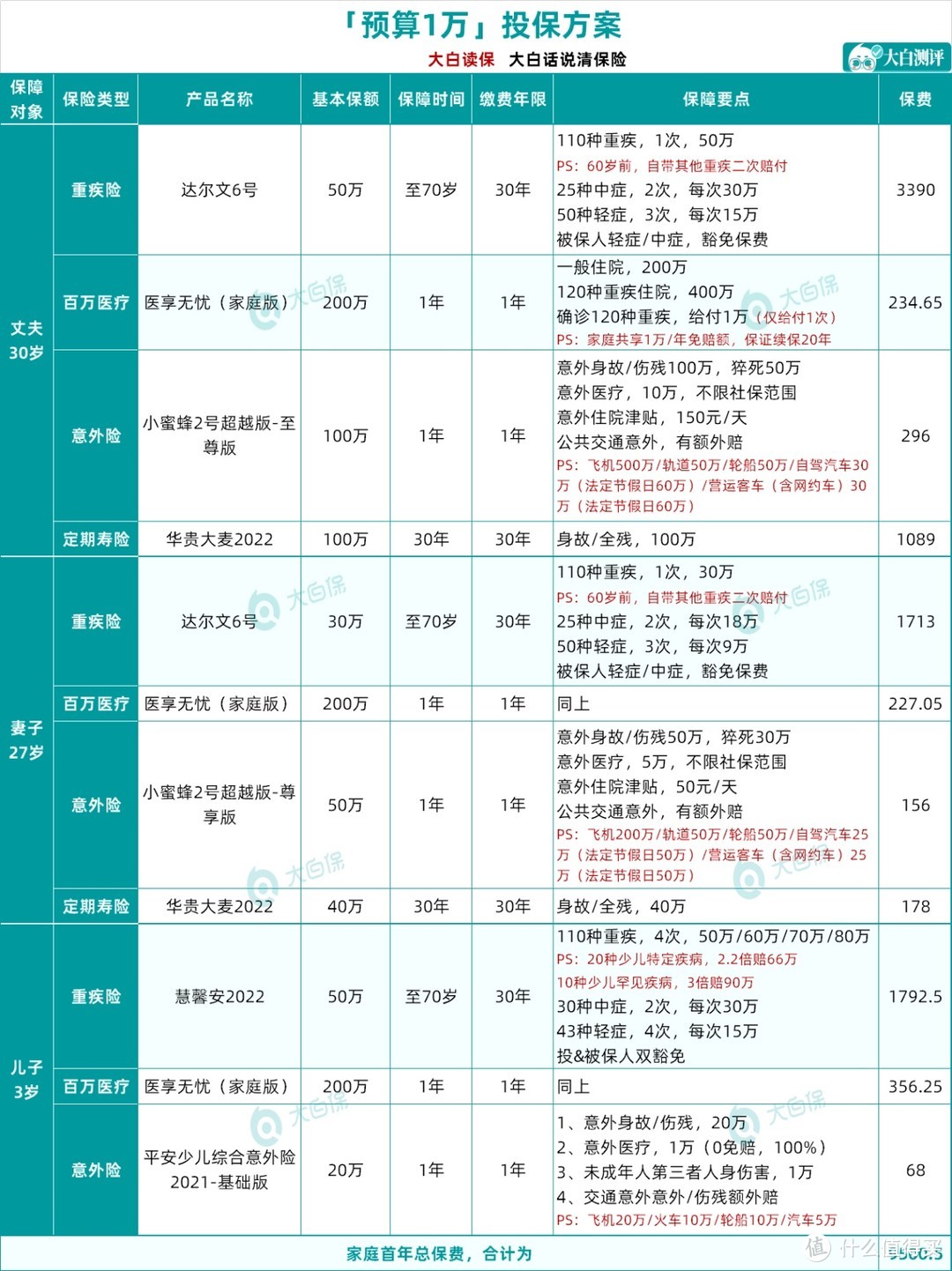

夫妻两人的重疾险选择的是达尔文6号,保到70岁,它无疑是最优的一个选择。

费率优、责任全,基本责任全面涵盖轻/中/重疾,自带被保人豁免责任,60岁前还有一个重疾二次赔付机会,非常的实用。

根据收入匹配合适的保额,一般要做到覆盖3年年收入,至少30万起,

因此,小B的重疾险做到了50万,而妻子的做到了基础的30万保额。

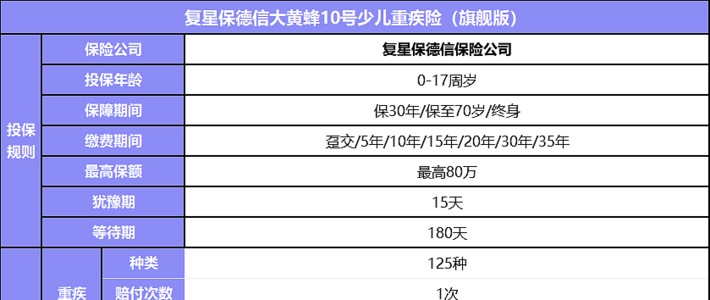

孩子这边虽然没有收入,但是考虑到万一孩子患病,会直接导致父母至少其中一人全职陪护治疗的问题,因此重疾的保额也就做到了50万。

保障期限拉长到70周岁,增加重疾多次赔付,重疾不分组最多可以赔4次,间隔1年,每次递增20%保额。

如果未来收入增长,可以再考虑加一份保终身的重疾险保单,毕竟年龄越大重疾概率越高,同时伴随着老龄化时代的到来,保到70岁,还是有点短了。

再说寿险,小B的收入占家庭总收入的2/3,责任也更重大,因此寿险保额相应的配置更高一些,做到了100万,妻子40万,

两个人合计寿险额度140万,足以覆盖现阶段家庭的负债、子女抚养费问题。

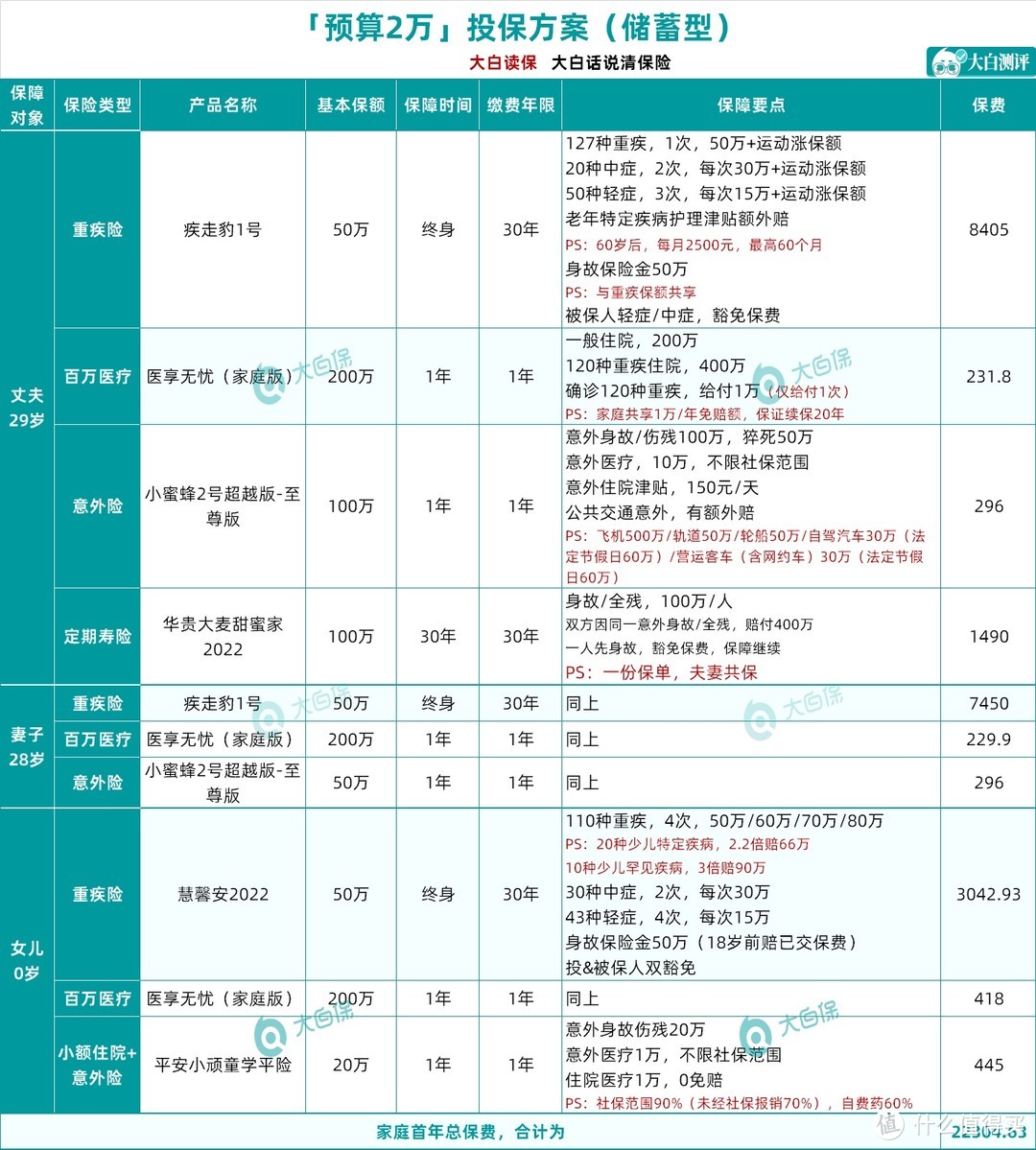

3、预算2万

小C,位于二线省会城市,他29岁,妻子28岁,女孩儿0岁。

家庭成员身体健康,均有社保,有房贷150万,无车贷。

收入:丈夫15万,太太15万,总计30万

支出:每年支出18万

结余:12万

预算:2万左右

预算2万的话,可选择的余地就比较多了,重疾险不仅能够选择保终身,而且还可以考虑含身故的储蓄型重疾产品。

大白规划了两套方案,一套是终身消费型方案,一套是储蓄型方案。

消费型方案和储蓄型方案,主要区别在于:重疾险是否含身故责任。

消费型重疾:不含身故,只保疾病(轻症/中症/重疾),触发疾病条款才能赔付,未触发条款身故只能退保拿现金价值,

个别公司不含身故的重疾险保单是不支持退保拿现价的,也就意味着所交保费完全消费掉了。

储蓄型重疾:含身故,一份保单既保疾病,也保身故,100%至少会赔一次保额,但是需要注意,重疾和身故保额共用。

两类保单的现金价值走势也不同,

不含身故的消费型重疾:现金价值先升后降,现价最高值跟所交保费基本持平,有的产品还会已交保费低;

含身故的储蓄型保单:现金价值是一直增长的,从某一年开始超过前期所交保费,并趋向保额,到老若未发生过理赔,也可以选择退保拿回现金价值。

说清两种保单类型的区别后,

我们先来看下消费型方案,

夫妻的重疾险,选了招商仁和疾走豹1号,保终身,

产品自带3大亮点,

首创 | 9组特定疾病,轻症赔完1年内患同组重疾,保额额外赔30%

自带 | 5种老年特定疾病护理津贴,最高每月可拿2500元

首创 | (互联网渠道)运动涨保额设计,最高增长25%

同时,附加了疾病关爱金,终身患轻/中/重疾,都有额外赔付,

60岁前,首次重/中/轻症,额外赔80%/30%/10%基本保额;

60岁后,首次重/中/轻症,额外赔35%/20%/10%基本保额。

因夫妻两人收入旗鼓相当,承担的家庭责任等同,因此定期寿险选择了大麦甜蜜家2022,一份保单保夫妻两人,虽然保费与分别投保大麦定寿2022差不多,

PS:分开买大麦定寿2022,男1005元/年+女487元/年,合计1492元,

但是,甜蜜家2022多了两个优势,

1、 夫妻因同一意外导致身故/全残,保额分别翻倍赔付,

即一次性可以赔付400%保额,共计400万。

2、 若有一人先出险理赔了100万保险金,则剩余未交保费豁免,另一人保障继续有效。

更适合:双经济支柱,且两人收入差不多的夫妻,

但是,需要留意一个问题,万一保险存续期间夫妻离异,保单有两种处理方式,

1、保留保单

大麦甜蜜家2022的第一受益人默认为配偶双方,保单生效后可以变更第一受益人,若离异后投保人不愿意继续缴纳保费,可以选择申请更换投保人

2、保单拆分

如果剩余保险期间不小于5年,可向保险公司申请将保单拆分成两个保险合同,拆分后的保额不高于投保时的保额,

保险公司将按申请拆分时,所选定的保险产品的费率,及被保险人当时的实际年龄计算保险费。

再来看下储蓄型方案,

与消费型方案的区别就是,

夫妻两人的重疾险,同样选择的是疾走豹,但是取消了疾病关爱金附加项,替换为了身故责任,与附加疾病关爱金(不加身故)费用差不多,

宝宝的重疾险,也增加了身故保障,变成了储蓄型重疾保单,也就贵了1000左右的费用。

附加身故责任后,不论如何,都可以至少获得50万赔付(重疾/身故,轻/中症保额额外赔)。

如果更加侧重于预防大病风险,拿到更高的保险理赔金,选择消费型方案附加疾病关爱金更合适,

如果更加侧重于赔付概率,不想让重疾险的保费被消费掉,同时抱有一个侥幸心理,觉得自己家族里爷爷奶奶、七大姑八大姨都比较健康,

大概率自己也不会得大病,就可以选择储蓄型保单,既能起到定心丸作用,到七八十健健康康退保拿一笔钱出来养老也是美滋滋~

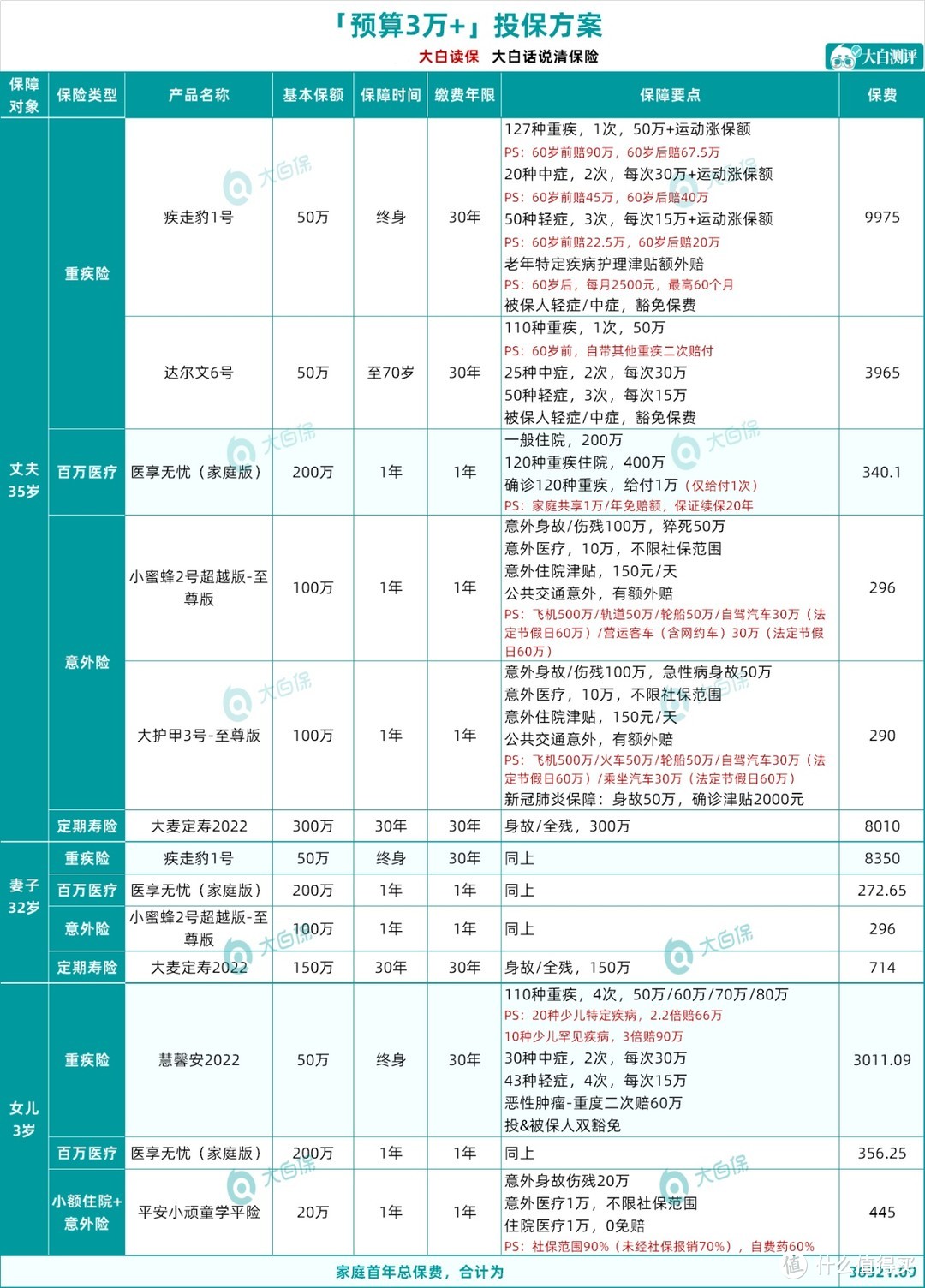

4、预算3万以上

小D,位于一线城市,他35岁,妻子32岁,女孩儿3岁。

家庭成员身体健康,均有社保,有房贷300万,无车贷。

收入:丈夫35万,太太15万,总计50万

支出:每年支出30万

结余:20万

预算:3~4万

高收入高支出的家庭,尤其是家庭收入主力的负担会比一般家庭更重,大白建议一定要做高保额,加大保障力度,相应的预算也肯定要高一些。

重疾险可以采用一长一短组合投保,或者两份都保终身,视预算而定。

这里大白提供一个长+短组合方案,供大家参考。

小D的收入占家庭总收入的70%,在配置保险的优先级和预算分配上面,肯定都要放在首位重点考虑。

重疾配置了两款,基本保额100万,

疾走豹1号:加疾病关爱金,不加身故,保终身;

达尔文6号:只要基本责任,保至70周岁。

60岁前不幸患重大疾病,可以获得疾走豹1号90万(不算运动增长的保额)+达尔文6号50万,共计140万保险金,

很大程度上能够缓解几年内家庭房贷、宝宝教育,及日常开支的问题。

意外险同样也做了两款叠加,小蜜蜂2号超越版+大护甲3号,

定寿结合夫妻两人的收入比例及负债结构,丈夫300万保额,妻子150万保额。

四、大白说:买保险前要做好规划

保险配置十分个性化,不同的收入、职业、健康状况、家庭负债结构等,适合的保险方案也不尽相同。

所以,事先一定要先做好规划,再去选择产品,以免买了不合适保险,又得退保,劳神费力不说,还可能造成损失。

设计保险方案时,一定要先把大人的保障做足,尤其是家庭经济支柱。

这样即使遭遇不幸,家里人还能有一份经济补偿,不至于陷入经济困境。

如果预算较少的话,尽量选择定期型、消费型产品,把保额做的高一些,等到经济情况好转后,再添加保障。

如果预算充足,完全可以考虑储蓄型产品,赔付次数更多,保障也更加充足。

把基本保障做好之后,孩子教育、自己养老的问题也可以提前规划妥当,把人生必要的钱都做好安排,其他的钱再拿去做进攻型投资才能无后顾之忧。

通过今天的文章,希望大家都能学会如何配置方案,为自己的家庭保驾护航!

如果不知道该选哪些产品,或者家庭成员的健康状况难以把控,可以直接留言

小编注:为了丰富原创内容,值得买社区与优质媒体号进行合作,引入更多优质原创内容,同时也为这些优秀的自媒体号提供展示平台。

什么值得买官方金融社群开放招募啦!群内有金融知识分享、热点解读、志同道合的小伙伴一起分享赚钱经,更有不定期开展的社群专属活动,红包抽奖福利多多,>>点我进群<<

JWecby0856

校验提示文案

JWecby0856

校验提示文案