百年人寿再搞事,这款能赔前症的重疾险真的好吗?

以前常听别人说,癌症一查出来就是晚期,

最近家人生病,才真的理解这句话。

无论对患者还是家人,前期的预防和发现都非常重要。

如果有一款产品,在癌症早期就能够拿到一笔理赔款,把风险控制住,岂不是更好。

你还别说,最近就上线了一款新的重疾险。

就是百年人寿的百惠保。

不仅能赔轻症、中症和重疾,还推出了“前症”保障。

但是这个“前症”真的实用吗?

百惠保能否成为新一届重疾新宠?

说起百年人寿,大家应该都不陌生。

他们家的王牌产品康惠保,可以说是互联网重疾险的鼻祖。

我自己当时就是买了康惠保旗舰版。

后来又陆续上线了康惠保2020和超倍保,放在现在来看,依然有竞争力。

百年人寿成立于2009年,公司注册资本77.948亿元。

十年累计实现保费收入超过1400亿元,总资产突破千亿元。

曾经登顶,必然不会甘于人下。

百惠保是百年人寿发起的又一次进攻,力争再次登上重疾险的宝座。

所以产品设计的超能打,百惠保就像是一个大包子,基本上把目前的热门责任都包了进来。

先来看一下它的产品形态:

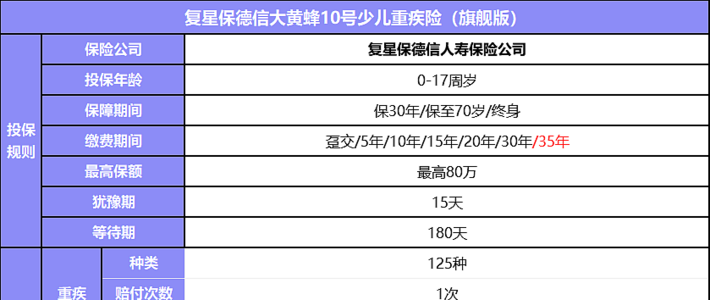

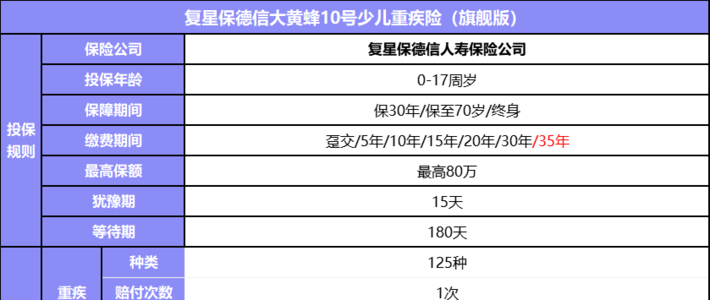

可以看到,百惠保是一款多次赔付重疾险。

简单的把它分为两部分:

必选责任:重疾多次+中症+轻症+前症+癌症二次+被保人豁免

可选责任:身故+心脑血管疾病二次+投保人豁免

保障责任非常全面,而且病种上也没有缺失,高发轻症全部都在保障范围内。

值得一提的是,百惠保的身故责任和守卫者3号一样,是灵活可选的。

而在此之前,多次赔付的重疾险大多必须捆绑身故责任。

这样一来,就会占用大量的保费预算,让很多人对多次赔付重疾望而却步。

而解绑了身故之后,保费可以下降30%-50%,很好的照顾了预算不是很多的朋友。

但如果想要冲击重疾险宝座,仅仅这样是不够的,必须要拿出点硬功夫。

百惠保的亮点,我总结了5条。

1. 独家前症保障,赔付15%保额

这是百惠保最大的亮点。

前症,简单的说,就是比轻症还要“轻”的疾病。

是容易引起重疾的一种前兆或病征。

我仔细翻了一下条款,发现百惠保的“前症”简直就是专门治癌症的。

它一共包含12种疾病,赔15%保额,最多赔1次。

而前8种,都和癌症有关。

比如肺结节,如果癌变,就是肺癌;

萎缩性胃炎,后期很可能导致胃癌;

肝细胞不典型增生结节,通常是肝细胞癌的癌前病变...

这些疾病往往可控、可防、可治愈。

但是如果没及时治疗或防治,就可能会进一步恶化。

所以前期的医疗介入非常重要,通过很好的控制,可以防止重大疾病的发生。

但是,想要拿到这15%的理赔款并不那么容易。

每次一个新功能出现,出于职业的敏感度和为读者负责,我都会去仔细探究一下。

因为这时候很可能因为信息太少,而出现跟风一边倒的现象。

果不其然,在12种“前症”中,大多数疾病都要求必须进行手术。

以我们最常见的肺结节为例:

在平时的核保过程中,我也接受过很多肺结节用户的咨询。

肺结节发生的概率确实非常高,尤其是在体检中发现居多。

但很多查出肺结节的用户,本身可能并不需要治疗或手术。

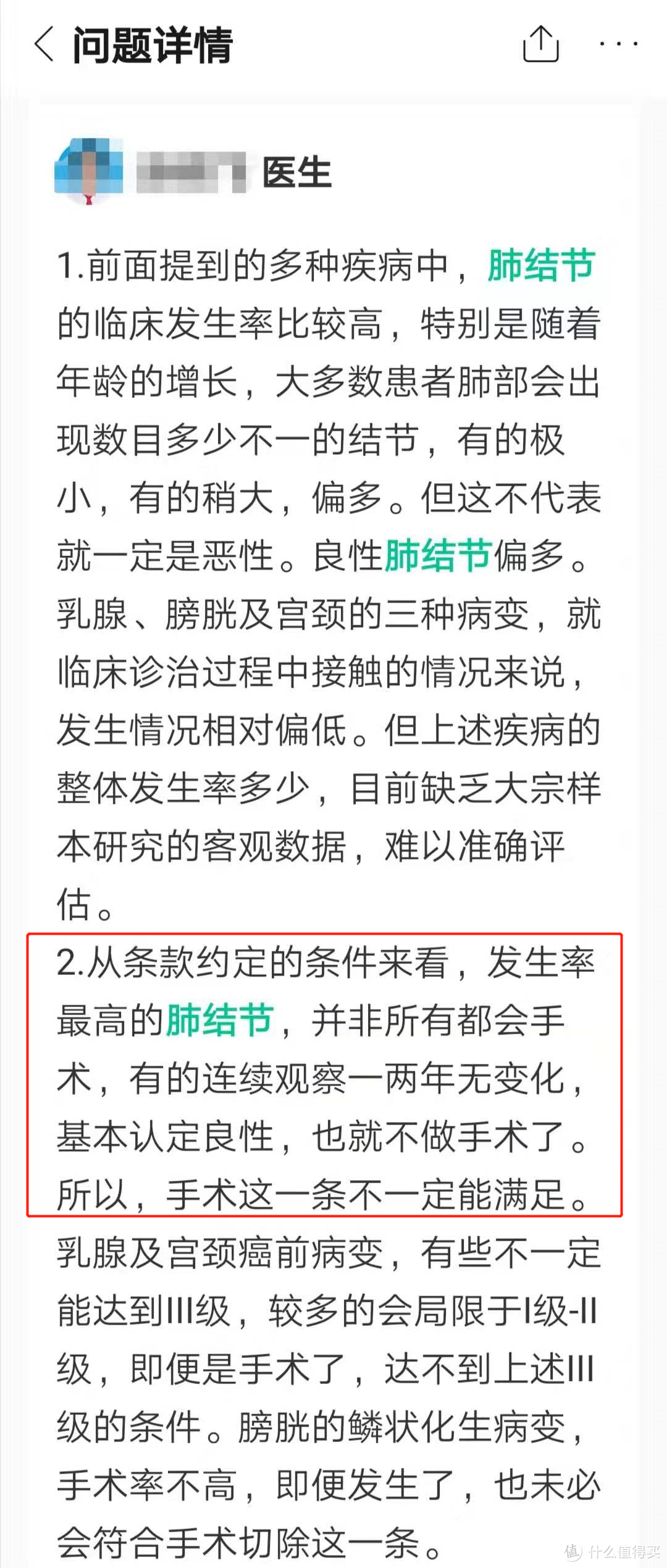

事后在向西安市中心医院肿瘤科孙医生请教之后,也验证了这一点。

在12种“前症”中,肺结节的临床发生率是比较高的,特别是随着年龄的增长,大多数患者肺部会出现数目多少不一的结节,有的极小,有的偏大、偏多。

但这并不代表就一定是恶性,良性结节偏多。

此外,并非所有的肺结节都会手术,有的连续观察一两年无变化,基本认定是良性,也就不做手术了。

而百惠保的“肺结节前症”中要求必须手术这一条,不一定能满足。

也就是说,前症责任虽然创新,但并没有传说中那样神奇。

而是实用性有限,最终还要看产品的综合性价比以及保费如何。(第三部分会讲)

2. 60岁前首次重疾赔160%

老王买了50万保额的百惠保,60岁前出险,就能拿到80万的理赔款。

在这个现金为王的时代,到手的钱才是最实在的。

而且这个赔付比例可以说是目前最高的了!

在单次赔付重疾险中,只有优惠宝是60岁前赔160%,其他的产品都比它少。

而多次赔付的重疾险,除了三峡福倍倍保60岁前赠送50%保额以外,最多的也就是前15年赠送50%重疾保额。

买重疾险,就是买保额,同样的预算,保额越高越划算。

3. 重疾分组优秀,恶性肿瘤单独分组

作为一款多次赔付重疾险,重疾分组决定了拿到第二次重疾理赔的概率。

百惠保在这方面也不落人后。

针对前6种核心重疾,分在了四个不同的组里,尽量减少了彼此的影响。

而且最高发的恶性肿瘤是单独分组,表现非常优秀。

4. 捆绑癌症二次赔,避免买错

百惠保的癌症二次赔是必选责任,确诊癌症,3年后癌症复发/持续/转移/新发,赔120%基本保额。

基本上是癌症二次赔的顶配了。

有人说癌症二次赔强制附加是百惠保的一个缺点,产品不灵活。

但我反而觉得它是一个亮点。

在多次赔付型重疾险,是智商税吗?我们详细说过,癌症第二次新发、复发、转移、持续的概率比患不同种重疾的概率高的多。

(数据来源:知乎李征涛律师)

所以在选择多次赔付重疾险之前,建议先把癌症二次保障加上,再考虑不同种类疾病的多次理赔。

而强制捆绑癌症二次赔的设计可以避免很多不懂的人买错。

要么预算不多,直接去买单次赔付型产品,比如钢铁战士1号、超级玛丽2020max等。

要么就直接把癌症二次赔和重疾多次赔都选上。

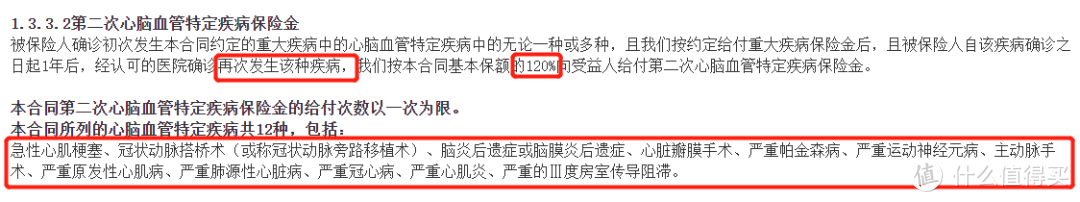

5. 更优的心脑血管二次赔(可选)

心脑血管二次赔的意思是,如果你得了心血管疾病,比如心梗,在1年之后,心梗又复发了,它可以再赔你一大笔钱,赔120%保额。

这项责任不是百惠保的首创,钢铁战士1号、超级玛丽2020max、无忧人生2020和福倍倍保以及百年超倍保都可以附加。

但是百倍保的心脑血管二次赔是我认为目前为止做的最好的。

首先,它保障的疾病种类多

一共包含12种疾病,基本涵盖了比较高发的心脑血管重疾。

比如急性心梗,不仅发病概率高,而且同一根或其他血管又堵上,就很容易复发。

对于像长期熬夜、抽烟喝酒的男性,心脑血管二次赔是非常实用的。

第二,赔付比例高,间隔期短

特定心脑血管疾病复发,百惠保的赔付比例是120%,间隔期为1年。

比起同类产品赔付100%、间隔期3年更有优势。

第三,赔付条件更优

百惠保对于心血管疾病的赔付条件是同种疾病复发。

在写钢铁战士以及无忧人生2020的测评时,我查阅过详细的资料,并且请教了专业的医生,同一疾病再次治疗的概率,高于不同疾病发生的概率。

所以百惠保的心脑血管赔付条件也是非常好的。

总之,百惠保作为一款分组的多次赔付重疾险,重疾分组合理,60岁前可以多赔付60%,拿到的钱更多。

癌症二次赔和心脑血管二次赔的赔付条件更优,并且独创前症责任,保障非常全面。

百惠保这款产品虽然好,但是并不适合所有人。

可以看到,随着重疾险的发展,产品变得越来越复杂。

从一开始的只保重疾,到多了轻症、中症、身故、豁免。

然后是近几年的多次赔付、癌症二次、心血管二次、重疾额外赔。

一直到今天的前症。

虽然保障越来越全,但随之带来的是保费的上升。

那百惠保的保费真的是值得的吗?

我们来比较一下。

1. 和单次赔付重疾险相比(钢铁战士1号)

钢铁战士1号和百惠保,60岁前都有额外赔付。

钢铁战士60岁前可多赔50%,百惠保可多赔60%。

两者之间最大的区别就在于重疾赔付次数。

可以看到,同样是50万保额保终身,30年缴费,含基础保障和癌症二次赔,不含身故的情况下,钢铁战士1号,30岁男性保费是6000元,30岁女性保费是6305元。

而百惠保男性保费是7340元,女性保费是6950元。

百惠保对于女性的费率非常有优势。

女性保费只需要多拿600多块钱,就可以换得后续的多次赔付和前症保障,是非常值得的。

男性保费相对来说,不是很有优势。

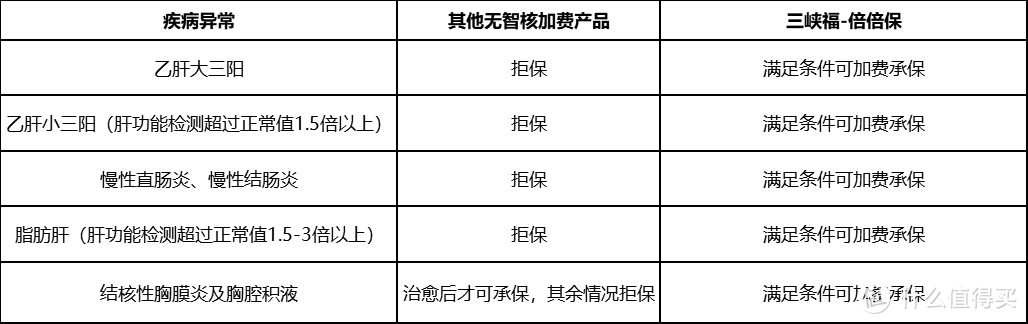

2. 和消费型、分组多次赔付重疾险相比(三峡福倍倍保)

三峡福倍倍保和百年百惠保的产品形态非常像。

一个是首次重疾60岁前赔150%,一个是60岁前赔160%,但是相比较而言,女性费率,百年百惠保更加划算;

男性费率上,百年百惠保多赔付10%保额,且多了前症责任,但是只贵了100块,也很不错。

总体而言,百惠保更加有优势。

而福倍倍保的核保较为宽松,支持智能核保加费。

如果有以上健康异常,其他产品买不了的,可以考虑福倍倍保。

(核保过程比较复杂,需要核保的小伙伴,可以预约顾问老师协助)

3. 和消费型,不分组多次赔付重疾险相比(守卫者3号)

守卫者3号是多次不分组赔付,而百惠保是分组赔付。

守卫者3号的费率自然更贵一些。

但百惠保的重疾分组合理,实际的理赔差异并不会很大。

另外百惠保强制附加了癌症二次赔,如果不想要加癌症二次赔,可以选择守卫者3号。

如果想要保障更全一些,百惠保性价比更高。

4. 和返本型,多次赔付重疾险相比(百年超倍保、信泰如意人生守护(英雄版))

百惠保的身故责任是灵活可选,如果附加身故,则变成了一款返本型重疾险。

我选了两款比较有代表性的多次赔付返本型产品,分别是百年超倍保和信泰的如意人生守护(英雄版)。

如意人生守护的轻中症赔付比例以及癌症二次赔比百年超倍保更高一些,保费也贵一点。

百年超倍保则是投保前15年有额外赔付。

可以看到,在同样含身故以及癌症二次赔的条件下,百惠保的保费比这两款保费都要高。

但之所以如此,原因在于百惠保前60年额外赔付60%保额,相当于送了一个保额30万保障到60岁的纯重疾。

为什么这么说呢?

我们可以用如意人生守护、百年超倍保(50万保终身,30年缴费,含癌症二次赔)搭配瑞泰瑞盈(30万保至60岁,交至60岁),和百惠保做下对比:

三款产品在保费上相差并不是很大。

百倍保和如意人生守护的轻中症以及癌症二次的赔付比例差不多的情况下,百惠保比如意人生守护+瑞泰瑞盈的保费更便宜。

和超倍保相比,百惠保的女性费率仍然有很大优势,而且赔付比例更高。

对比起来,无论是保障还是价格,百年的百惠保都更加具有优势。

如果我们在首次重疾出险时,想要一个更高的赔付额度,就选择百惠保。

如果想要保费最便宜,就选择百年超倍保。

如果追求多样保障,如意人生守护(英雄版)基础保障优秀,可选责任也非常多,更加灵活。

再来总结一下,什么人适合百惠保这款产品?

首先,就是你已经考虑好要买终身重疾。

因为这款产品虽然有70岁的保障,但是捆绑身故,并不推荐。

其次,想附加癌症二次赔付,那么这款产品值得考虑。

尤其是女性,50万保额保终身,只需要多加600多就可以换来后续的多次赔付以及前症保障。

最后,预算比较充足,相比于价格更看重完善的保障责任。

FxxkingRabbits

校验提示文案

FxxkingRabbits

校验提示文案