一家四口保险怎么买?这样搭配保险方案不吃亏!

创作立场声明:更多社保干货,保险测评,家庭方案规划,就看大白读保!

今天聊聊一家四口保险怎么买,趁着回复粉丝来信的机会,给大家梳理一下在做保险方案的思路。

提问来自@读者A:

大白你好,新粉一枚。我们是杭州这边的,我今年30岁,另一半35岁,夫妻年收入加公积金到手80万左右,两小孩,大的一年级,小的马上幼儿园。

去年买了一套学区房,贷款200多万,手里有接近100万的存款。

目前家庭一年开支控制在50万以内,其中房贷20万,物业停车费1万,两小孩的教育支出11万,余下10万管全家五口一年的开支。

我有乳腺增生、甲状腺结节(2级),我老公在互联网公司上班,996,好在去年体检,除了轻度脂肪肝,其余都正常。我和老公都有“社保+单位补充医疗”,小孩就只买了医保。

不清楚如何给目前的小家庭搭配保险,我计划是每年3-4万保费,这样经济上不至于太吃力。意外、重疾一定要有,医疗、寿险其次,有剩余再买个教育金也不错。想在预算内以性价比最高来搭配,希望大白推荐推荐。

大白回复:

给足信息量让我分析,感动,必须好好回答。

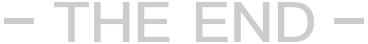

我们的《家庭保险配置分析表》很实用,用它梳理下你的情况,一目了然。

第一步:定预算,3万的保费高不高?

买保险,预算最好控制在家庭年结余的10%-20%,或不超过年收入的10%。

家庭年结余=年收入-年支出。

带入你的情况,年入80万,固定开支50万,结余30万。

保费3-4万,只占结余的10%-13%。

就很合理。

2、定需求:医疗、寿险真可有可无?

买保险,本质是和保险公司对赌风险,风险发生了,就拿一笔赔偿,以防止家庭经济断流。

我们就要做需求分析:

哪些风险可能会导致家庭经济发生改变?

万一发生这些风险,对家庭影响有多大?

不同家庭成员发生风险,带来的财务缺口是多少?

年入80万+存款100万,在中国妥妥的中产。

但刚买房,两个小孩上学,开支高,一年50万,万一大人失业,存款其实也撑不了多久。

所以你家买保险,核心在于保收入能力(等于提前锁定现在及未来能赚到的钱)。

你丈夫收入更高,是家庭经济支柱,他应该是保障重点。

保费也要往他身上倾斜,其次是你,再是小朋友。

那哪些风险会中断一个人的收入?

身故:收入毁灭性丧失,属于家庭一级风险,必须优先用寿险转移(意外身故、疾病身故都赔);

意外:伤残、失能不仅会导致长期的康复、护理费用,收入也会断流(中国不缺劳动力,残疾人就业非常困难),经济损失有时比身故更大,高保额的意外险不能少;

大病:你家有医保、单位补充医疗、100万存款,不至于看不起病。但大人得了癌症这样的大病,至少2-3年没法工作,而房贷、车贷、学费、一家四口的生活费一样不会少,所以百万医疗险、重疾险也要买。

百万医疗可以报销医保、补充医疗不给报的那部分治疗费用,比如疗效更好的进口药、靶向药;

而重疾险得了合同约定的大病,能直接赔一大笔钱,出院后的康复费、营养费、护工费、无法上班的收入损失,都可以用这笔钱来弥补。

总之,医保、补充医疗、百万医疗、重疾险不仅不相互排斥,反而互为补充。

这是大人的方案:重疾险+百万医疗+意外险+定期寿险

从上面也能看出成人保险的四大件

那小朋友呢?

你们身为父母,无非担心三件事:

一大病医疗:像最高发的少儿白血病,治疗费过百万的案例也不少;

二严重意外:比如烧伤烫伤、交通意外、摔倒导致的脑损伤、开颅手术,不仅治疗费高,还可能留下终身后遗症;

三教育:互联网行业还是有很多不确定性,万一失业了呢?趁着收入高,给孩子多存点钱将来上大学用,也挺合适。

所以,小朋友要配好:重疾险+医疗险+意外险+教育金。

第三步:定保额,买多高合适?

保额,根据风险发生后,家庭的财务缺口来定。

定期寿险

保额设定=无论在与不在,都要能尽到自己的经济责任,故需覆盖以下部分:

1、家庭债务,你提到房贷有200多万

2、儿女抚养费和教育费用,至其经济独立。有人算过,供一个孩子到18岁,至少要91.5W;

3、父母的赡养费,这块你未提及,保守按5万/年算。

要是以上责任,由你夫妻二人共同负担,那寿险2、300万保额可按收入比例分配。

至于保多久,退休、子女教育、还贷款,选时间最长的那个就行。

重疾险

年入80万,那保额保底买够50万;

你和你先生现在30岁上下,健康已有点小问题,为免将来查出新的异常影响投保,建议直接一步到位买终身,拼事业也能轻装上阵。

考虑你们收入还都有上升空间,可以再搭配30-50万的定期重疾险,保到退休前,这样经济责任最重时,得大病也有足够赔偿,可以安心调养。

小朋友买重疾险便宜,起步终身50万,对你们的收入来说压力也不大。

医疗险:有医保、补充医疗。

那商业医疗险,只要把医保、补充医疗不给报销的费用,覆盖掉就行。

百万医疗险不限社保报销,花多少报多少,一般疾病、意外受伤或大病住院都能用,正合适。

意外险:

意外险一个用处,是弥补身故、残疾导致的收入损失。

所以,大人要买意外身故、伤残保额高的。结合你家的情况,至少买100万以上。

而小朋友,保额不宜太高。

因为国家有规定:小于10岁,身故保额不能超过20万;10-18岁,不能超过50万。

但烧伤烫伤,猫抓狗咬,小朋友防不胜防,最好买受伤去看门诊、住院,报销多的。

,儿童意外医疗理赔比例不低

第四步:定产品,性价比高的有哪些?

根据分析,并结合你的需求,我做了版方案。

先解释下你们夫妻的。

重疾险

你夫妻二人的重疾险,都通过长短险搭配——

兼顾了保障期限(终身),和首次大病的高保额。

60岁前:保底80万

因为守卫者3号、钢铁战士,60岁前得大病,都多赔50%保额,

那实际保额就是105万(50万+50万*50%+30万)。

别小看这多出的25万。

30岁到60岁,正正好是人生比较关键的阶段。这个时候多拿25万,能解决不小的财务压力。

60岁后:60-70岁,你有80万托底,70岁,还有50万;

而你先生,终身有80万。

这种安全感,超厚实。

守卫者3号还有个亮点:不同大病,能赔2次。

比如得了癌症,赔一笔钱;之后又得了脑中分,再赔一笔钱。

另外考虑癌症高发、而癌症又在慢性病化,所以守卫者3号还带了癌症津贴,得癌没治好,坚持1年就能领钱,每年领15万,最多领3年。

而给你选的钢铁战士,是癌症赔2次,如果得了癌症,3年之后还没治好;或者复发了;又或者新得了别的癌症。

再或者,第一次得了别的大病,180天以后又不幸得了癌症。

钢铁战士会一次性赔60万。

从保险公司理赔数据看,女性最高发的大病就癌症了,加点钱,强化下这块的保障,值得。

定期寿险

你夫妻二人各买了150万、100万,一共250万。

都保到了退休。

定寿是一锤子买卖,赔完拉倒,那缴费期就越长越好:

一来降低保费压力;

二来,万一中途出险,百万赔偿照拿,但实际付出保费少,等于放大了杠杆。

因为你丈夫35岁,买定海柱没法选30年缴费,所以买了大麦2020,可以交到60岁,很划算。

意外险

各买了100万。

身故带来的家庭财务缺口纯靠寿险转移,经济压力会蛮大。

意外险只保1年,低保费能撬动更高的保额,就很适合加杠杆,既保证伤残有足够赔偿,意外身故这块也给寿险做了助力。

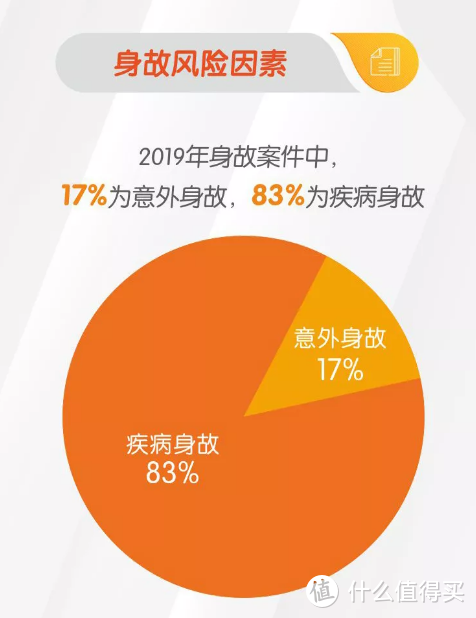

不过,从保险公司理赔数据看,疾病身故远多于意外身故。

要是觉得寿险保额还差点,可以再买一点。

百万医疗险

给你一家四口,都推荐了尊享e生2020版。

主要看中它可以家人一块投保——

不仅保单管理、理赔方便;

4个人还可以共用1万的免赔,等于每人自费2500块后,剩下看病的钱,花多少报多少。

再来看你孩子的保险。

重疾险,两个小朋友,都是妈咪保贝(60万,终身)+晴天保保(40万,保30年)

晴天保保,保额会自己长大,买40万,最高能赔70万。

而妈咪保贝,不同大病能赔2次(不怕孩子理赔过或身体变差,无险可保的问题)。

等于34-36岁前,得第一次大病,赔(晴天保保保额+妈咪保贝保额),即最高130万;

而第二次大病,妈咪保贝,再赔60万。

要是得的是少儿白血病这样的儿童特定高发大病,那晴天保保、妈咪保贝都翻倍赔,也就是120+80=200万。

搭配尊享e生,基本不用担心孩子的疾病风险。

而且,因为重疾险保额够高,万一孩子不幸生病,你辞职照顾,家庭经济也不会受任何影响。

意外险,选的是平安小顽童意外险。

每年60块,意外身故、伤残有20万保额,意外医疗最多报销1万。

即使意外受伤,治疗费超过1万,尊享e生也能报销剩下的。

保障上,基本无死角了。

故剩余的1万保费,我拿来给孩子买了教育金。

天天向上这款教育金,非常好懂。

你在买之前,就能直接算出来:你投多少钱、以什么方式投,最后能拿到多少钱。

一目了然。

而且数字会白纸黑字写进合同,到期就自动释放现金流(大人失业、身故、离婚就都不影响孩子读书),安全性很足。

因为你孩子都还小,可以定投较长时间,所以我给你选了每年交1万,一共交10年的方案(选了更小的二宝买,拉长赚收益的时间)。

到二宝18岁,开始领钱,每年领2万,可以一直领到21岁。

到二宝30岁时,能一次拿回9万,当婚嫁金、创业金或者买房的首付,都行。

如果你对收益不太care,那可以用大宝的名义买。

早点领钱,还能兼顾下二宝。

最后的保费,一年44238.47块,比你的预算高了点。

要想压缩,可以调整你先生的重疾险:

守卫者3号换成钢铁战士;

超惠保换成康惠保(保70岁)。

能省2000多,同时保障也不差。

没有其他问题的话。

买之前记得看下健康告知。

我都帮你确认过,乳腺增生、甲状腺结节,得先走智能核保,重疾险能标体;

医疗险,甲状腺会除外,介意的话,医疗险就换成安联臻爱无限,可以标体。

你老公的脂肪肝不影响,直接买就行。

好了今天的方案就说到这里,不知道你给自己的家庭配置保险方案了吗?在评论区留言告诉我吧!

小编注:为了丰富原创内容,值得买社区与优质媒体号进行合作,引入更多优质原创内容,同时也为这些优秀的自媒体号提供展示平台。此篇文章来自于微信公众号“大白读保”,微信搜索“大白读保”。

aimei138

校验提示文案

huiy1982

校验提示文案

值友305860869c

校验提示文案

值友305860869c

校验提示文案

huiy1982

校验提示文案

aimei138

校验提示文案