重疾险真的“保死不保生”吗?

如今重疾险升级换代速度非常快,虽然保障越来越好,但也越来越复杂。很多人会有选择困难症,不知道如何挑选。

深蓝君之前讲过很多重疾险挑选技巧,今天我们就来谈谈轻症,看看轻症是到底有什么用,是否值得买,以及哪些人适合买?

主要内容如下:

轻症是什么,得了轻症是小病吗?

挑选重疾,轻症是选择的重点吗?

谁适合买含轻症的重疾险,为什么?

一、轻症是什么,是小病吗?

很多人看了重疾理赔条款后,认为能获得理赔的都是大病,甚至快死了才能赔,这就是重疾险 “保死不保生” 说法的由来。

的确,随着医疗水平的提高,很多疾病在早期就会被发现,如果按照重疾的定义来讲,这些疾病还没有达到重疾的理赔标准,自然无法赔付保额。

比如根据 2007 年 4 月推出的《重大疾病保险的疾病定义使用规范》,重疾险中必须要包含冠状动脉搭桥术(须开胸手术)。

而实际上,现在这种手术根本用不着开胸,只需要做微创手术就可以。而部分轻症就有微创冠状动脉搭桥手术,就能提前获得赔付。

所以重疾险中的轻症,解决的就是这个问题,就算疾病没有达到重疾的理赔标准,同样通过轻症可以赔。

轻症降低了重疾险的理赔门槛,一方面让患者获得更好的医疗保障;同时也解决了部分的理赔纠纷,所以重疾险“保死不保生”这种说法是不对的。

根据非官方数据,第一款含轻症的重疾险诞生于 2007 年,是一款名为“及时予”的产品。

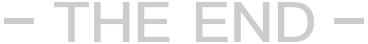

下面,我们通过对比表来看看,轻症和重疾有什么区别?

所以,轻症的诞生让重疾险更有意义,使得患者在疾病早期就能获得理赔,并接受治疗,是非常有利于投保人的设计。

二、发病率高的轻症有哪些?

我们知道,2007 年《重大疾病保险的疾病定义使用规范》只对高发的 25 种重疾进行了统一的规范,而对轻症没有统一的标准,我们在《一文读懂重疾险》中就详细介绍过。

所以目前的现状就是,重疾险中的轻症是没有一个明确的标准,各家公司病种不同、疾病定义存在差异、理赔条件存在差异。

所以这里面就会存在一定的猫腻,而普通百姓大多是没有辨别能力的。所以在测评重疾险时,轻症是我们重点测评的部分。

深蓝君通过近年来的理赔数据,并结合 6 种高发重疾病种对应的早期轻症,我总结了 11 种常见的高发轻症病种,这也是深蓝保【重疾险测评】重要组成部分。

不同产品的病种差异还是很大的,而且有的公司,对高发轻症的覆盖也会存在一些不足。

很多癌症是可以在早期发现的,如果在早期发现,这种原位癌重疾险不赔的,我们看一下重疾险合同:

1)恶性肿瘤:

指恶性细胞不受控制的进行性增长和扩散,浸润和破坏周围正常组织,可以经血管、淋巴管和体腔扩散转移到身体其它部位的疾病。经病理学检查结果明确诊断,临床诊断属于世界卫生组织《疾病和有关健康问题的国际统计分类》(ICD-10)的恶性肿瘤范畴。

下列疾病不在保障范围内:

a) 原位癌;

b) 相当于Binet 分期方案A 期程度的慢性淋巴细胞白血病;

c) 相当于 Ann Arbor 分期方案 I 期程度的何杰金氏病;

d) 皮肤癌(不包括恶性黑色素瘤及已发生转移的皮肤癌);

e)TNM 分期为 T1N0M0 期或更轻分期的前列腺癌;

f) 感染艾滋病病毒或患艾滋病期间所患恶性肿瘤。

2)侵蚀性葡萄胎:指异常增生的绒毛组织浸润性生长侵入子宫肌层或转移至其他器官或组织的葡萄胎,并已经进行化疗或手术治疗。

所以如果不幸患有原位癌,虽然无法获得重疾险理赔,但是可以获得轻症的赔付,我看一下轻症中的条款:

1)极早期恶性肿瘤或恶性病变:

指经组织病理学检查被明确诊断为下列一种或一种以上恶性病变,并且接受了相应的治疗。

a)原位癌;

b)相当于Binet 分期方案A 期程度的慢性淋巴细胞白血病;

c)相当于AnnArbor 分期方案 I 期程度的何杰金氏病;

d) 皮 肤 癌 ;

e)TNM 分期为 T1N0M0 期或更轻分期的前列腺癌;

所以轻症还是有必要的,有的疾病重疾不赔,但是通过轻症可以赔,点赞!

三、重疾险中的轻症,到底怎么选?

我们了解了轻症的作用,且各家保险公司对轻症保障存在一定差异,那么大家一定会有疑问,轻症到底如何挑选?

为此,深蓝君为你总结了如下这几点:

疾病病种:病种数量、病种分组、病种定义;

赔付方式:赔付比例、赔付次数、时间间隔、额外赔付;

保费豁免:被保人患轻症,豁免后期的保费。

下面我们逐一来看一下每个挑选要点:

挑选要点一:轻症病种

1、病种数量

一般来说,病种数量越多保障就越全,不仅要看病种的数量,而且还要看病种保的质量。通过上文 8 大公司重疾险轻症对比,就能看到不同公司的差异还是比较大的。

这点也是深蓝保测评重疾险的重点,我们会把高发疾病进行对比,深蓝君建议你,多看看高发轻症是否在保障范围内。

2、病种不分组

可以关注轻症是否分组,如果轻症分组,有一种疾病赔付了,该疾病同一组其他病种保障都会失效。

3、疾病理赔要求

上文我们提到过,目前轻症是没有统一标准的,所以不同公司在理赔要求上 ,的确存在一些差异。

深蓝君以轻度脑中风为例,就发现了如下 4 种理赔要求:

所以如果你非常在意轻度脑中风,那么可以选择轻度脑中风保障条件比较好的;如果你非常在意心脏病,可以选择心脏病相关保障比较好的。

不能只拿一款产品的优点,以点概面,过分强调一个病种的理赔宽松,因为可能这个病种宽松了,其他病种不宽松,或者这个病种宽松了,但是整体产品价格非常贵。

总之这是一个很难说清的问题,如果你在意轻症的保障,那么建议多想想多看看,而不要人云亦云。

挑选要点二:赔付方式

1、赔付比例

一般来说,一次轻症的治疗费用是 3 万 - 10 万左右,如果情况严重的可能会更多,而且会造成一定的收入损失或康复费用。所以,轻症赔付的数额是重要的。

目前市场上大多产品,轻症会额外赔付 20% - 30% 的保额。在保费相近的情况下,轻症赔付比例肯定是越高越好。

2、多次赔付、无时间间隔

有的轻症可以赔付多次,有的轻症只能赔付 1 次,赔付的次数肯定越多越好。

对于多次赔付的轻症,有的会有时间间隔。如果间隔 90 天,也就是两次患轻症要相隔 90 天以上才能获得理赔。所以无时间间隔或间隔时间短的更好。

例如复星康乐 E 生,轻症可以赔付 3 次,没有时间间隔。如果第一次患轻症了,第二次患上另一种轻症,仍可以获得理赔,且没有时间限制。

挑选要点三:轻症豁免保费

深蓝君之前表达过我对豁免险的喜爱,目前很多重疾险都会免费自带被保人轻症豁免,如果在缴费期不幸患了轻症, 后续的保费都可以不用交了,而且重疾保障继续有效。

如果 A 同学给自己买了一份 50 万的重疾险,在缴费第3年的时候,不幸患了轻症,不仅能获得 10 万元的理赔款,同时会豁免掉后续所有的保费,也就是说后续 17 年的保费都不需要交了。

深蓝君建议你可以重点关注如下几点:

是否有豁免?是否收费?

豁免的条件是哪些?

是否可以附加投保人豁免?

四、轻症一定要买吗,谁不需要?

深蓝君一直倡导一个理念,买保险一定要适合自己。而且很多人跟我反馈,自己买的重疾险,并没有附加轻症保障。

那我们就来看看,轻症一定要买吗?当然不是,深蓝君总结了如下两类人,可以考虑不附加轻症:

1、预算严重不足

我们知道轻症是有成本的,所以如果附加轻症,那么保费会存在 20% 左右的增加。

如果自己的预算严重不足,投保一个高保额的纯重疾(无轻症)的产品都很有压力,那么自然可以选择不附加轻症。

这也算是一种退而求其次的做法,抓大放小,先获得足够的重疾保障再说。等经济条件改善后,后续再补充。

2、医疗保险齐全

我们知道轻症一般治疗费用不高,大概就几万元左右,所以如果大家的医保报销比例很高,那么自然可以选择不附加轻症。

或者大家已经买了一份合适的商业医疗保险,已经可以起到转移风险的作用,那么我觉得轻症就算不买,也是可以接受的。

所以是否选择含有轻症保障的重疾险,个人认为没有标准答案,要根据自己的具体情况来判断。

五,写在最后:

重疾险被引入中国已经有 24 年了,深蓝君在《重疾险的前世今生》一文中,就回顾了重疾险的成长历程。

从最开始只保 4 种疾病,到现在的 100 多种疾病,还有轻症、中症、豁免、多次赔付,重疾险越来越顺应人们的需求。

如今重疾险广泛受人们的关注,也帮助了千千万万个家庭。保险是个好东西,但前提是要买好保险,用好保险。

希望今天的内容对您有用,也欢迎分享给身边有需求的朋友。

用保险,传递正能量 :)

两个三三

校验提示文案

苍海医生笑

校验提示文案

值友00000000001

校验提示文案

值友4179247759

校验提示文案

小红花队长

啥时候保险行业能全面放开,啥时候才能有真正的好产品出现,就这样。

校验提示文案

Edwinxu

校验提示文案

zhengyan1010

校验提示文案

电力民工

校验提示文案

随想录

校验提示文案

西西弗的神话

校验提示文案

sword875

校验提示文案

艾米爸爸

校验提示文案

冷水煮白菜

校验提示文案

xzjie2000

校验提示文案

善良的刚哥哥

校验提示文案

绵羊帅小伙

校验提示文案

神么值的卖

校验提示文案

周三

校验提示文案

皮吥皮先生

校验提示文案

banya005228

校验提示文案

comoestas

校验提示文案

Cabeen

校验提示文案

值友9443324983

校验提示文案

moaysy

校验提示文案

Sukedo

校验提示文案

黑娃菜头

校验提示文案

江子涯

校验提示文案

doreme

校验提示文案

两个三三

校验提示文案

绵羊帅小伙

校验提示文案

777mmm

校验提示文案

善良的刚哥哥

校验提示文案

dpsrgls

校验提示文案

你好蔡呢

校验提示文案

xzjie2000

校验提示文案

土拨鼠斯基

校验提示文案

abenzhu

校验提示文案

吾名贝壳刀

校验提示文案

江大仁十四先生

校验提示文案

gsgl

校验提示文案